Comment calculer les deux acomptes de TVA la première année pour le régime simplifié?

Cet article concernant le calcul des deux acomptes pour le régime simplifié de la TVA la première année d'une entreprise (ou lorsqu'elle est créée).

Par conséquent les entreprises qui sont au régime normal ne sont pas concernées puisqu'il n'y a pas d'acompte dans ce cas-là.

Problématique à résoudre

Normalement pour le calcul des deux acomptes de la TVA pour l'année en cours, on utilise comme base la TVA de l'année dernière.

Mais vient un problème pour la première année ou l'année de la création de l'entreprise. En effet, il n'y a pas eu de TVA précédente payée 🤨.

Comment pouvons-nous donc calculer les acomptes qui sont obligatoires même la première année?

Calculer l'acompte de la première année

Pour répondre à ce problème l'État nous indique une autre forme de calcul juste pour la première année lorsque nous sommes au régime simplifié.

Voici la règle que nous retrouvons dans cette article:

- l'acompte de juillet doit être égal à 80 % de la TVA réellement due au titre de la période ou du semestre précédent

- l'acompte de décembre doit être égal à 80 % de la TVA réellement due au titre de la période ou du semestre précédent

Simulation de cas

Pour bien comprendre nous allons utiliser des exemples (source : RSI - Particularités pour les entreprises nouvelles).

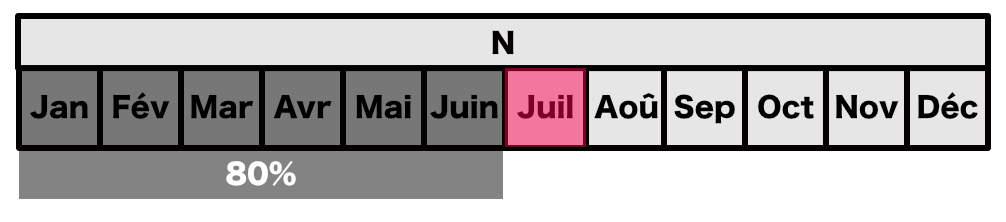

1er exemple : Création en janvier

- Premier acompte de juillet : 80% de la TVA due de janvier N à juin N

- Deuxième acompte de décembre : 80% de la TVA due de juillet N à novembre N

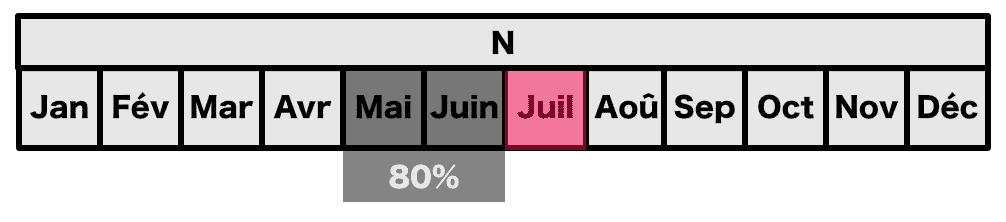

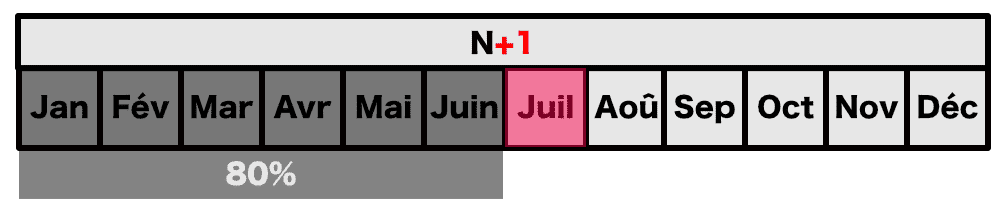

2ème exemple : Création en mai

- Premier acompte de juillet : 80% de la TVA due de mai N à juin N

- Deuxième acompte de décembre : 80% de la TVA due de juillet N à novembre N (janvier à juin N+1 devront être pris en compte sur l'acompte de juillet N+1)

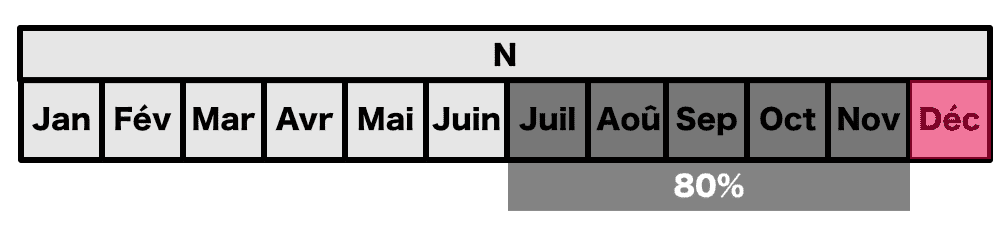

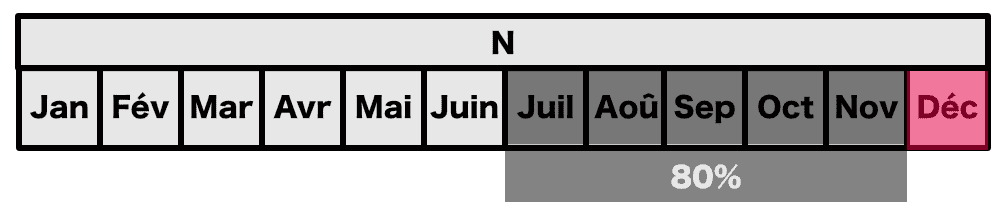

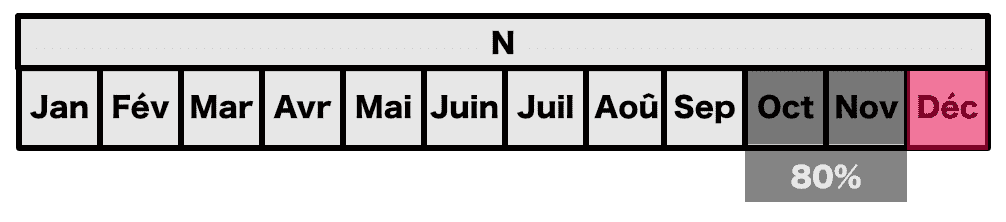

3ème exemple : Création en octobre

Dans ce cas le première acompte est réglé en décembre N et le deuxième en juillet N+1 car l'entreprise a été créée après le mois de juillet N

- Premier acompte de décembre : 80% de la TVA due d'octobre N à novembre N

- Deuxième acompte de juillet : 80% de la TVA due de janvier à juin (août à novembre N+1 devront être pris en compte sur l'acompte de décembre N+1)

Exemple concret

Nous imaginons une entreprise qui a été créée en janvier N.

Comment faire pour calculer les deux acomptes de TVA?

Étape 1

On se positionne au mois de juillet N (date du paiement du premier acompte). On calcule la TVA due de janvier N à juin N.

On imagine que le calcul donne 3000 euros.

Étape 2

On doit payer 80% de 3000 euros pour le premier acompte. Ce qui donne 2400 euros.

Premier acompte

Le premier acompte est de 2400 euros.

Étape 3

Cette fois-ci nous allons calculer le deuxième acompte, payable au mois de décembre N. On additionne la TVA due de la période juillet N à novembre N.

On imagine que la somme vaut 3500 euros.

Étape 4

On doit payer 80% de 3500 euros pour le deuxième acompte. Ce qui donne 2800 euros.

Deuxième acompte

Le deuxième acompte est de 2800 euros.

Étape 5

Au début de l'année suivante (N+1) on calcule la TVA réellement due de l'année N. On image que celle-ci vaut 6000 euros.

Étape 6

Nous déduisons les deux acomptes pour calculer le solde à payer.

6000 - 2400 - 2800 = 800

Rappel :

- Premier acompte : 2400 euros

- Deuxième acompte : 2800 euros

Le solde à payer (le reste due) sera de 800 euros.